Expert BNR: Inversarea regimului banilor ieftini implica ajustari ale tendintelor pietelor financiare internationale

piete financiarebani ieftini

Leonardo Badea (BNR), este de parere ca "inversarea regimului banilor ieftini implica ajustari ale tendintelor pietelor financiare internationale".

Pentru o foarte lunga perioada de timp activitatea pe pietele financiare internationale a fost dominata de asteptarile privind mentinerea de catre principalele banci centrale din economiile dezvoltate a unor conditii monetare acomodative.

Aceasta s-a tradus deopotriva prin abundenta lichiditatii si un cost redus al finantarii in principalele monede de circulatie internationala, ambele reprezentand un stimulent pentru activitatea bursiera, atat direct (capitalurile lichide aflate in cautare de randamente financiare adecvate au marit cererea de cumparare pentru multe tipuri de instrumente financiare tranzactionate, ducand la cresterea cotatiilor, indicilor, capitalizarii si a rulajelor), cat si indirect (accesul facil la finantare si costul redus al acesteia au alimentat asteptarile privind rezultate pozitive ale emitentilor).

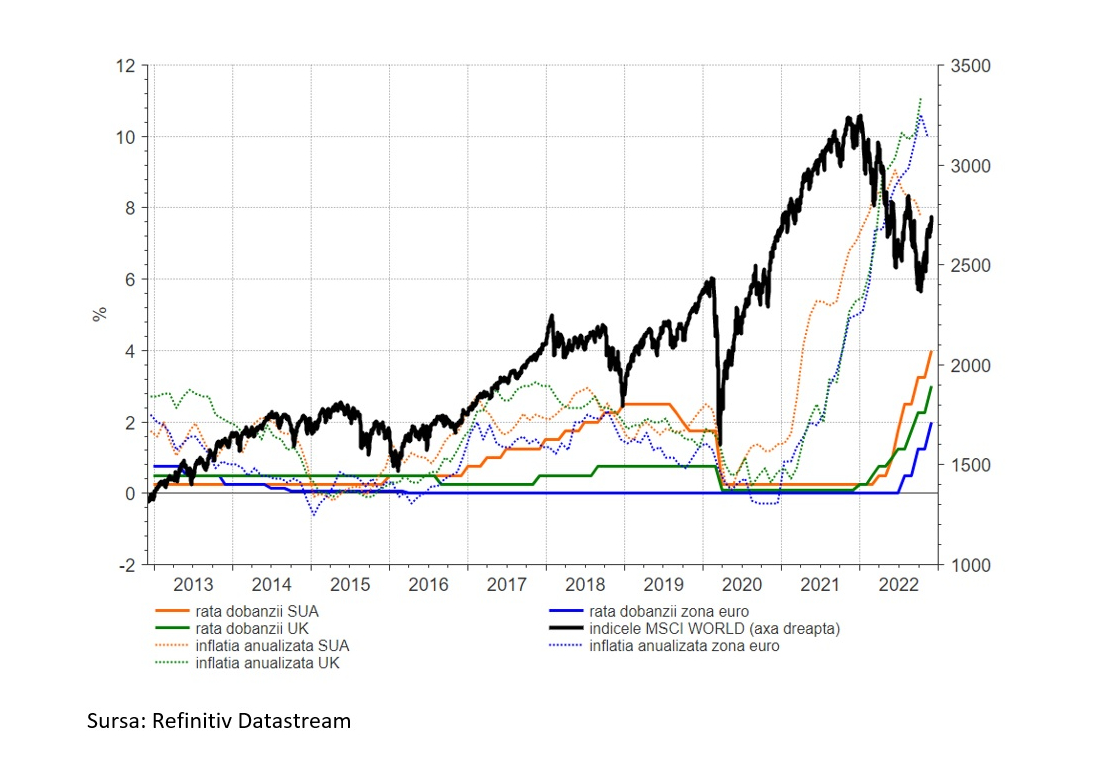

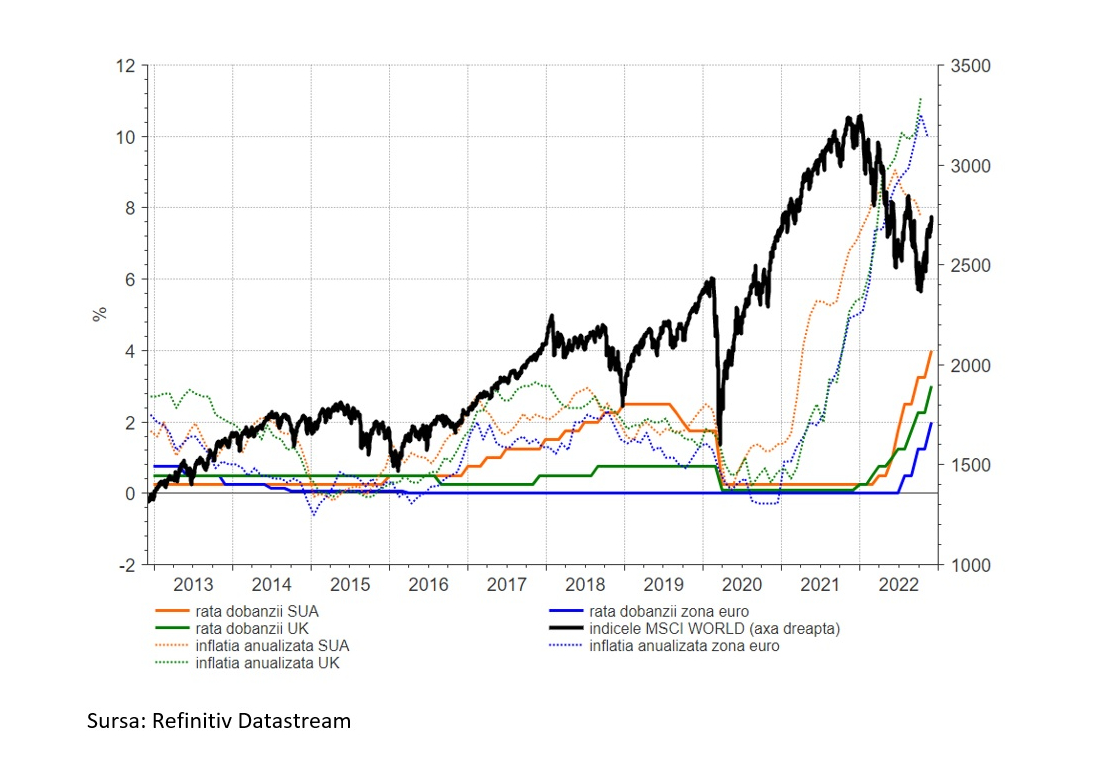

Situatia descrisa mai sus a reprezentat nota principala de fundal a evolutiilor din aproape toate segmentele pietelor financiare internationale timp de multi ani. Chiar daca pe parcurs economia si bursele s-au confruntat cu socuri exogene cu impact major, totusi raspunsul fiscal si cel monetar au constituit, indirect, un sprijin masiv pentru mentinerea trendurilor bursiere, cel putin pe parcursul perioadei 2015-2021.

Desigur, sunt multe alte elemente care au influentat trendurile bursiere. Intre factorii cu influenta pozitiva importanta se numara avansul rapid al companiilor de tehnologie, care, in perioada pandemica si ulterior, au reprezentat un motor important de crestere a indicilor de actiuni, si, mai recent, profitabilitatea in crestere a companiilor din energie si a celor din domeniul marfurilor si materiilor prime principale (minereuri, produse agricole, materiale de constructii etc.). In sens negativ a actionat foarte puternic socul pandemic initial, asa cum se observa si pe graficul de mai jos, efectul sau fiind major, insa de scurta durata.

Graficul de mai jos arata ca desi au existat perioade cu particularitati si caracteristici diferite, implicatiile fiind uneori pozitive, alteori negative pentru cotatiile indicilor de actiuni, totusi, in general, atunci cand ratele dobanzilor de politica monetara au fost aproape de zero, indicii bursieri au consemnat evolutii favorabile pe termen mediu. Exemple in acest sens sunt perioada de recuperare a burselor dupa cele doua socuri consecutive reprezentate de criza financiara globala si criza datoriilor europene, precum si revenirea puternica a indicilor ulterioara socului pandemic initial, ambele vizibile pe grafic.

Abundenta de bani ieftini a influentat evolutia multor segmente ale pietelor financiare, nu doar bursele de actiuni.

Intr-o societate care are, de multe ori, drept reper investitional speranta castigului rapid promovata in mediul virtual adesea prin tehnici inselatoare, a existat o afluenta semnificativa catre activele cripto. Neintelegerea riscurilor pe care le induc si nici a modului in care ele au fost construite au facut ca aceste instrumente sa reprezinte, indiferent de avertismentele organismelor financiare, o destinatie a investitilor facute de persoanele fizice care urmaresc castiguri imediate.

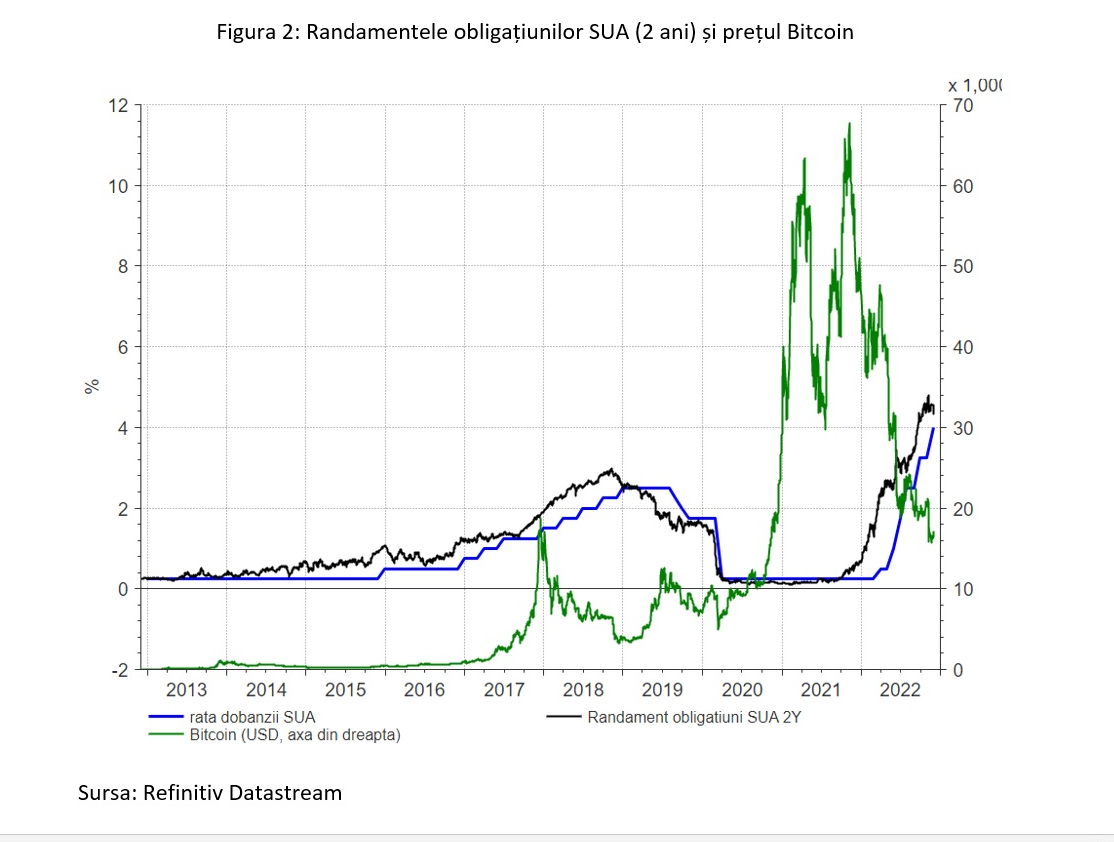

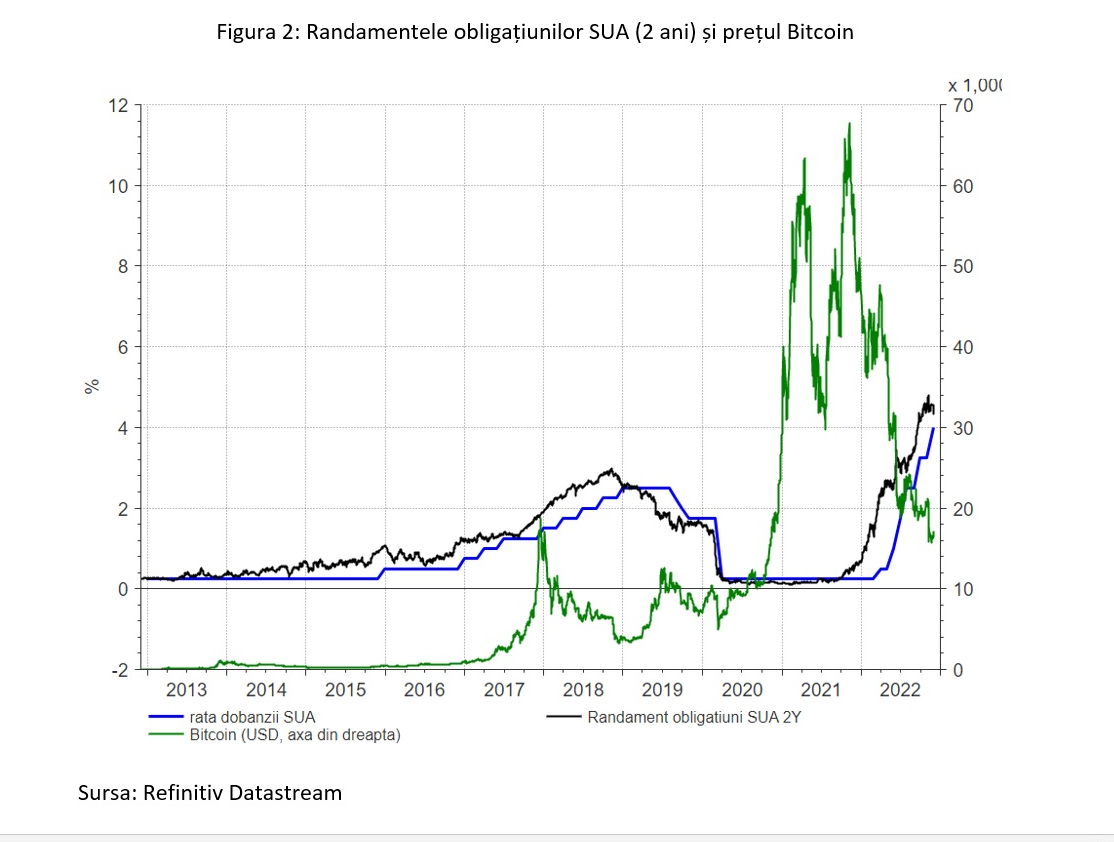

Amploarea si dinamica exceptionala pe care au cunoscut-o activele cripto ar fi fost greu de imaginat intr-o perioada cu rate ridicate de dobanda si randamente real pozitive pentru activele traditionale, mai ales avand in vedere absenta unei conexiuni relevante cu economia reala si drept urmare incapacitatea acestor instrumente de a genera in mod consistent si pe termen lung fluxuri de numerar sub forma de dividende, dobanzi sau o forma traditionala de profituri operationale pentru detinatori.

Analiza graficului prezentat in figura 2 sugereaza ca, in cazul Bitcoin, primul si in continuare unul dintre cele mai reprezentative active cripto, atat maximul din cursul anului 2021, cat si precedentul maxim relevant de la finele anului 2017 au fost inregistrate chiar anterior cresterii semnificative a randamentelor obligatiunilor. In graficul de fata au fost utilizate ca referinta obligatiunile suverane emise de SUA cu maturitatea de 2 ani; evolutia randamentelor acestora este strans legata de asteptarile privind dinamica inflatiei si anticipeaza (cu cateva luni/trimestre) modificarile ratei dobanzii cheie a bancii centrale a SUA. Pe grafic se observa ca perioadele in care randamentele acestor titluri s-au situat pe trend ascendent deasupra pragului de 2% nu au fost pozitive pentru Bitcoin si piata activelor criptografice in ansamblu.

Desigur, nu intentionam aici sa formulam o prezumtie privind o eventuala legatura de cauzalitate intre dinamicile celor doua variabile prezentate, dar rationalitatea economica ne sugereaza ca fireasca observatia ca atunci cand banii se scumpesc, apetitul pentru investitii in active fara fundament economic real si totodata incapabile sa genereze castiguri dintr-o activitate operationala de baza scade.

In mod cert, problemele universului cripto sunt mult mai mari de atat, nu intamplator ele extinzandu-se inclusiv in sfera guvernantei, transparentei si incapacitatii de a proteja interesele si drepturile detinatorilor. Dincolo de aceasta insa, la nivel principial, ramane faptul ca atunci cand ciclul se inverseaza si intram intr-o perioada a banilor scumpi (a carei durata nu o putem anticipa inca), capitalurile disponibile se imputineaza, iar selectia este mult mai atenta. Prin urmare, nu toate tipurile de active mai pot mentine evolutii favorabile ale preturilor.

Un serial de desene animate creat in anii 1940 prezenta in numeroase episoade aventurile unui duet de personaje principale intruchipate de o pasare (Road Runner) si eternul ei dusman, un coiot (Wile E. Coyote). Confruntarea celor doi avea loc mai mereu pe varfurile stancilor de pe marginea unui canion, iar coiotul era pacalit de Road Runner ca in alergare sa depaseasca marginea prapastiei. Astfel, el ramanea suspendat temporar in aer. Abia cand se uita in jos si isi dadea seama ca nu are nicio sustinere, cadea in canionul de dedesubt.

In viata reala, multe active ale caror preturi au crescut nejustificat si s-au decuplat o lunga perioada de timp de fundamente ca urmare a sustinerii efemere pe care le-au dat-o lichiditatea ieftina pe perioada de deflatie si dobanzile aproape zero, tocmai parcurg un astfel de „moment Wile E. Coyote”, acum ca aceste stimulente au inceput sa fie retrase, atat ca urmare a nevoii de consolidare fiscala (in majoritatea tarilor, cu doar putine exceptii), cat si de combatere a inflatiei.

Metafora si asocierea dintre abordarea personajul de desen animat si evolutii economico-financiare au fost folosite si consacrate de laureatul premiului Nobel pentru economie Paul Krugman (2007), dar si de presedintele FED, Ben Bernanke (2018).

In siajul crizei financiare din 2007 a fost readusa in actualitate dualitatea rational-irational in teoria financiara. In mod traditional, in analiza evolutiei pietelor financiare s-a pornit de la prezumtia rationalitatii agentilor economici, ignorand alte influente, desi in General Theory, Keynes a abordat notiunea de animal spirits. E adevarat ca in abordarea sa, Keynes desi afirma ca ”rationalitatea nu este suficienta pentru a justifica actiunea”, nu priveste animal spirits ca apartinand exclusiv domeniului irationalitatii, ci ca o nevoie de a actiona si de a lua decizii in pofida existentei incertitudinii. Cu alte cuvinte, deciziile de investitii se construiesc pe animal spirits, dat fiind ca un calcul rational nu justifica luarea deciziei si actiunea in conditii de incertitudine.

Desi usor de acceptat la nivel intuitiv, conceptul nu s-a bucurat de o larga acceptare, iar pana in anii 1980 teoria macroeconomica a exclus practic notiunea de animal spirits, clasificata ca apartinand sferei irationalului (Dow si Dow, 2011).

In contextul crizei financiare din 2007 conceptul animal spirits revine in atentie (Akerloff si Shiller, 2009), adevarat ca de data aceasta pe fondul cresterii importantei acordate neuroeconomiei. Conceptul animal spirits suscita interesul si merita explorat, desi nu se poate discuta totusi de un consens in definirea sa si nici de o implantare definitiva in abordarea macroeconomica larg raspandita. In viziunea lui Akerloff si Shiller (2009) o serie de motivatii non-economice joaca un rol decisiv – increderea, corectitudinea, atitudinea fata de coruptie si rea credinta, ”iluzia banilor” legata de confuzia dintre nivelul nominal si cel real al preturilor si gandirea umana care este in esenta bazata pe patternul unei naratiuni, a vietii proprii impletite cu cele ale celorlalti, agregate in naratiuni nationale sau internationale, cu impact asupra economiei. Motivatiile non-economice influenteaza comportamentul si mecanismele de luare a deciziei; increderea si rezultanta feedbackului dintre sentimentul de incredere si economie amplifica perturbatiile, iar stabilirea salariilor si a preturilor ridica problema corectitudinii. In acelasi timp, nu poate fi neglijat rolul jucat in economie de tentatia coruptiei si a comportamentului antisocial.

Aceste manifestari ale conceptului de animal spirits joaca un rol fundamental in economie si au potentialul de a raspunde la intrebari presante, acolo unde abordarea bazata pe rationalitate s-a dovedit limitata, de la cauzele intrarii in recesiune la puterea exercitata de bancile centrale in economie sau la volatilitatea preturilor pe pietele financiare.

Pare ca abordarea traditionala care clama increderea in rationalitatea pietelor a fost inlocuita de abordarea mai noua, mai atractiva a irationalitatii pietei. Discutam deci de o larga varietate de cercetari in finantele comportamentale, care aplica diverse teorii bazate pe rationalitate sau factori psihologici in vederea intelegerii mecanismelor de functionare a pietelor si a previzionarii evolutiei acestora.

Dar Frydman si Goldberg (2007) constata ca de fapt ambele abordari comit aceeasi eroare, a prezumtiei ca pietele se comporta mecanic si ca fluctuatiile sunt predictibile; ei propun in schimb o abordare pornind de la prezumtia ca participantii detin cunostinte imperfecte, iar modelele agregate se construiesc pornind de la comportamentul individual al agentilor. Modelele care urmaresc sa explice modificarile pietei pe baza reprezentarilor comportamentelor individuale, desi profund implantate in economie, atat in forma lor traditionala, cat si in cea bazata pe teorii comportamentale, au aceeasi lacuna, si anume, modificarea, rezultatul pe care il previzioneaza este constant diferit de previziunile participantilor la piata. Astfel, modelele bazate pe cunostinte imperfecte nu urmaresc previzionarea exacta a schimbarilor care pot surveni pe piete, ci ofera o imagine asupra implicatiilor calitative.

Chiar daca Wile E. Coyote cade mereu in prapastie ca si o parte din investitorii care nu isi calibreaza corespunzator investitiile pe care le fac in momentele de crize suprapuse, economia mondiala si pietele financiare internationale vor continua sa functioneze, cu sprijinul unor politici adecvate, adaptandu-se gradual la o normalitate pe care au mai cunoscut-o cu ceva vreme inainte de criza financiara globala, cand atat inflatia, cat si ratele dobanzilor in economiile dezvoltate nu erau chiar atat de joase precum in perioada de inceput a pandemiei.

Insa sprijinul va fi mult mai tintit, iar pietele nu mai pot conta pe salvarea injectiilor masive de lichiditate ale multor banci centrale din economiile dezvoltate. Intram intr-o perioada in care fundamentele economice vor redeveni relevante pentru tot mai multi investitori, ceea ce nu este chiar un lucru rau. Iar acolo unde aceste fundamente nu exista, asteptarile ar trebui sa fie mult mai rezervate decat am vazut in ultimii ani. Lumea investitiilor este o realitate complexa in care, asa cum spunea George Goodman in The Money Game, ”daca nu stii cine esti, acesta este un loc prea scump in care sa afli”.